凯德是如何用REITs低调“赚大钱”的?

净利17.6亿新元,净资产收益率增至9.3%,管理资产达到1001亿新元……2018年,凯德交出了一张十年最亮丽成绩单。

这个十年高点,恰好赶上其进入中国的第二个轮回结束。(2018年是凯德进入中国的第24年)截至去年底,凯德在中国的业务资产总值占公司总资产超三成。

虽说中国是它的商业重镇,可与万象城、大悦城、太古里等网红MALL相比,凯德好似个“稳重”的第二主角,默默看着周边的喧嚣,默默玩着商业“快周转”游戏。

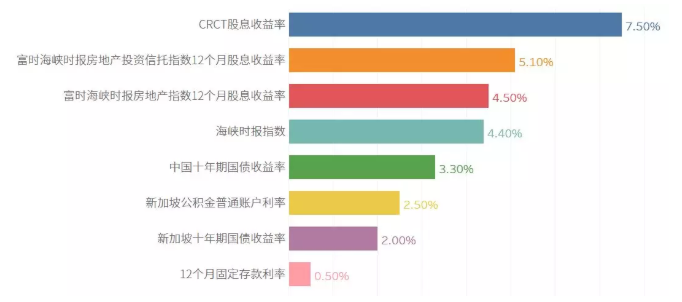

根据凯德商用中国信托(CRCT)上周公布的2018年度报告,可知:凯德成熟期物业股息收益率可达7.50%,超海峡时报指数(4.4%),;且可以实现快速退出。

自成立之初,资本之于凯德(Capitaland)的意义就是底色,从它的名字中亦可看出。但对外界来讲,凯德的资本运作故事依旧神秘。

为找到答案,商业地产头条解读了凯德商用中国信托(CRCT)的年度报告,以期探知其资产组合中成熟期物业的运营模式。

01 成熟商业项目快速套现,CRCT是退出通道

凯德商用中国信托(CRCT),全称凯德商用中国信托全称Capital Retail China Trust,于2006年12月8日登陆新加坡交易所主板,是凯德集团“地产开发+资本运作”经营模式的核心环节之一。

来源:凯德集团年度报告、赢商大数据。商业地产头条整理制作

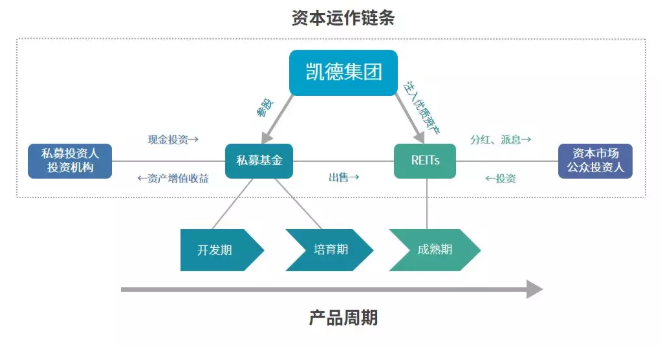

凯德集团作为资产配置中心和基金平台,将投资物业按发展阶段分为开发期、培育期和成熟期,私募基金收购并培育物业,待物业成熟产生稳定的现金流后,再打包或注入REITs实现退出。

根据行业研究,商业项目从产品生命周期的角度来划分,一般分为从开业后都会由培育期(2-3年),稳定期(3-5年),成熟期(5年以后)。在进入成熟期后,商业项目很难在租金规模上保持大幅度增长。

这也就意味着,通常情况下,凯德可以将一个成熟商业项目注入REITs(可由CRCT来操作)实现快速退出,提前一次性获得未来多年的现金流。

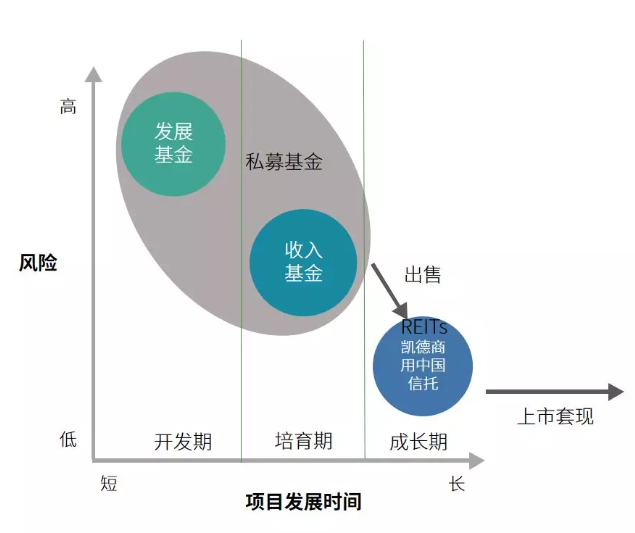

凯德设立的两支专注于中国商业项目的私募基金——凯德商用中国发展基金(CRCDF)和凯德商用中国收入基金(CRCIF),作为凯德商用中国信托(CRCT)的储备基金来实现资产收购。

上图中可看到,发展基金(CRCDF)储备开发阶段项目,然后将相对成熟的项目输送给收入基金(CRCIF)。然后,凯德商用中国信托(CRCT)以优先认购权的方式对凯德在中国控股的商业物业进行收购。

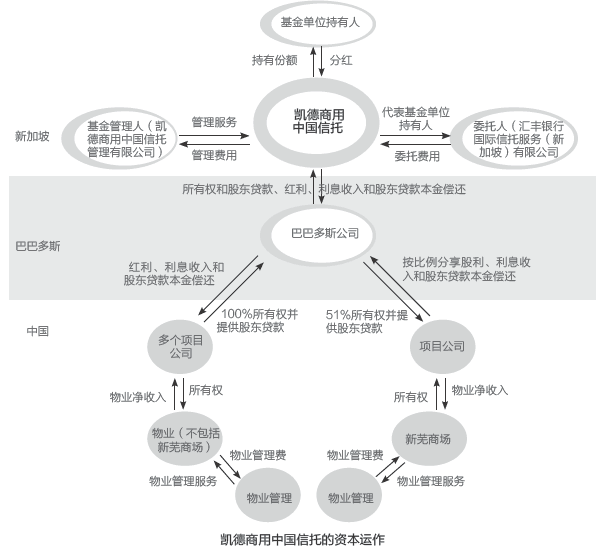

凯德商用中国信托(CRCT)组织结构

通过这样的资金运作,凯德构建了从开发商到私募基金再到REITs,完整的投资和退出流程。

据商业地产头条统计,目前中国已有11个成熟项目注入到了凯德商用中国信托(CRCT):

注:凯德商用中国信托通过与凯德集团的51:49合资,于2018年1月收购乐峰广场。持有的凯德MALL•赛罕的全部权益已经于2019年转让新的业主。

02 股息收益率7.50%,超新加坡“上证指数”

发展基金储备开发项目-私募基金收购培育物业-物业成熟产生稳定的现金流,打包或注入REITs退出。严谨的运作框架,是凯德进行娴熟的资本套操作的基础。

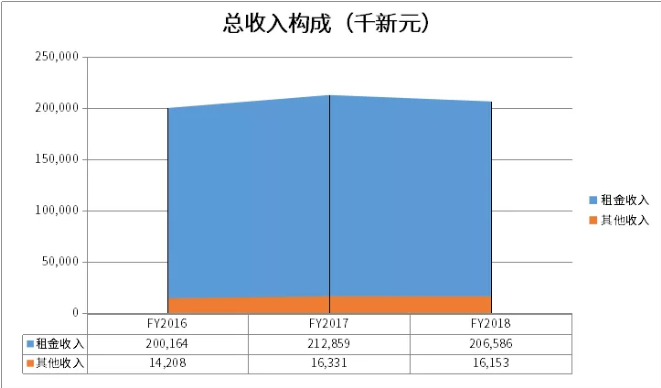

当然,CRCT颇具诱惑力的股息回报率则是保证凯德商业项目顺利退出的财力背书。年报显示凯德商用中国信托(CRCT)的总收入为2.227亿新元,房地产净收入为1.474亿新元。可派发收入达0.997亿新元,比2017财政年度增长9.4%。

- 股息收益率增长,融资成本持平

股息收益率(Dividend Yield Ratio),即股息与股票价格之间的比率,是投资收益率的简化形式。

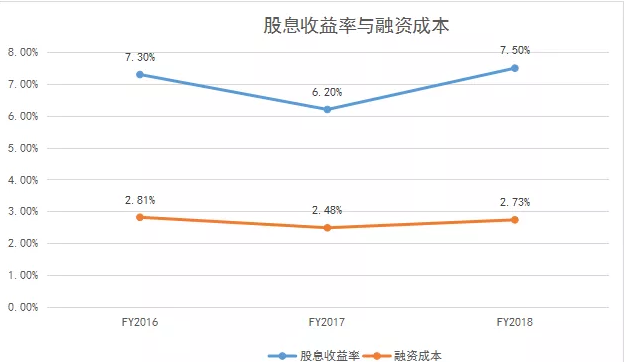

图表1:凯德商用中国信托(CRCT)的股息收益率与融资成本

在投资实践中,股息收益率是衡量企业是否具有投资价值的重要标尺之一。相对其他投资选择,凯德商用中国信托(CRCT)的股息收益率维持竞争力。

图表2:收益率比较(%)

资料来源:凯德商用中国信托(CRCT)2018年度报告,彭博社,新加坡中央公积金(CPF)委员会,新加坡金融管理局。制图:商业地产头条

值得注意的是,凯德商用中国信托(CRCT)的股息收益率高,离不开外部融资大环境的影响。新加坡、香港等地,整体融资成本要低于大陆境内,因此凯德商用中国信托(CRCT)融资成本变化幅度小。低融资成本也是凯德作为成熟资本市场的玩家的竞争优势之一。

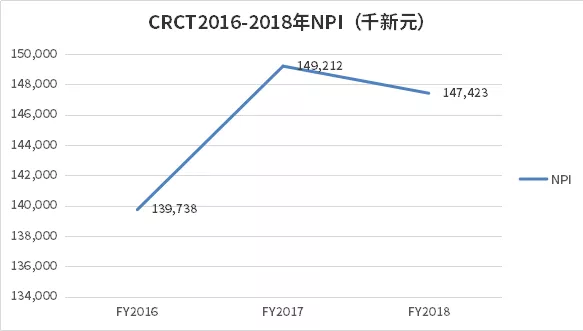

- 凯德Mall·安贞被剥离影响持续,去年NPI同比略降1%

NPI(Net Property Income)即物业经营净收入,=物业经营收入-物业经营支出,是反映公司整体经营能力的关键综合指标,也是股利分派的最重要来源。

2018年财政年度,凯德商用中国信托(CRCT)总收入减少2990万元,比2017年下降2.7%。净收入下降760万元,比2017年下降1.0%。虽然凯德Mall·西直门、凯德Mall望京和凯德Mall·新南总收入增长,部分抵消了2017年7月凯德Mall·安贞被剥离的影响,但总NPI仍然低于2017年。

以下是凯德商用中国信托(CRCT)2016-2018的NPI情况:

此外,NPI作为管理指标,非常适合在同一公司体系下,不同项目之间管理水平的对比。

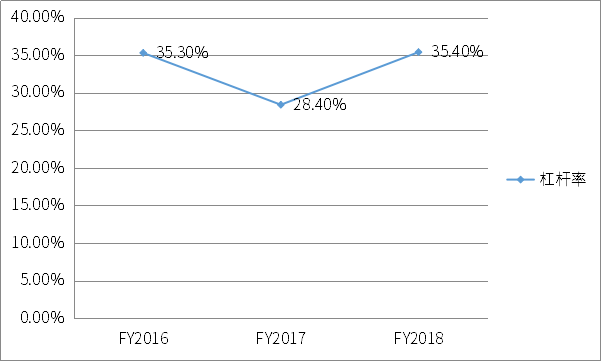

- 杠杆率上升,与2016年持平

虽然仍然低于新加坡金融管理局45%杠杆率的要求,但相比2017年杠杆率增长明显,与2016年基本持平。

在总收入、NPI减少,杠杆率上升情况下,未来凯德商用中国信托(CRCT)是否可以维持高股息收益率值得关注。毕竟,每只REITs的投资回报都受到三大因素的影响,除了不动产行业的基本面、资金成本之外,主要受租约结构和期限。

- 物业投资回报对经济状况的滞后情况,取决于现有租约;

- 租约期限越长,物业的现金流反映经济发展状况变化所需要的时间越长;

- 持有短期租约的物业的REITs的股票,与持有较长租约的物业的REITs相比,交易波动性更大。

03 增加非租金收入,调整租户、资产组合

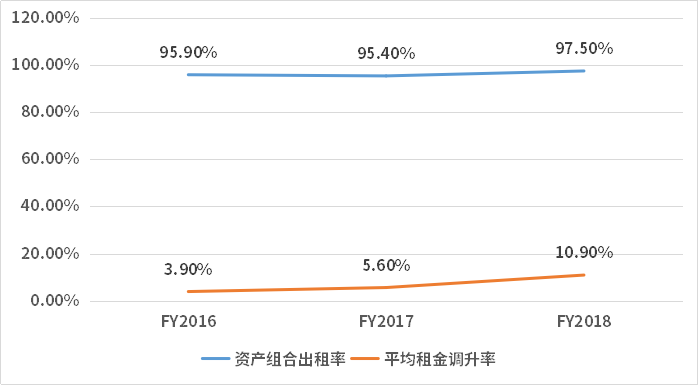

REITs的投资回报情况如何,根本上反映的是凯德商用中国信托(CRCT)运营能力。以下是凯德商用中国信托(CRCT)2018年的运营指标:相比2017财政年度,出租率、签订租约份数、平均租金调升率均增长明显,加权平均租赁期限则有一定幅度下降。

结合业务情况与经营指标,商业地产头条总结了凯德商用中国信托(CRCT)三大提升收益的策略:

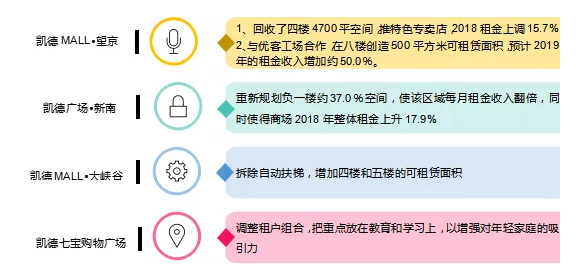

- 调整租户组合、重新配置店铺单元,寻求资产增值

经过以上系列调整,2018年,凯德商用中国信托(CRCT)整体资产组合的租户销售总额和客流量分别同比增长18.8%和19.4%。

基本租金基础上,通过一定方式保证经营愈发良好租户每年增加租金,可为总租金收入提供潜在而稳定的上行空间。通过租赁收入实现有机增长外,购物中心还可与租户密切合作,改善租户零售组合。

此外,还可整新已有物业,再配置物业组合,具体包括:重新配置店铺单元,获得更大可租面积,提高租金潜力;翻新店铺与商场,维持对租户和购物者的吸引力。

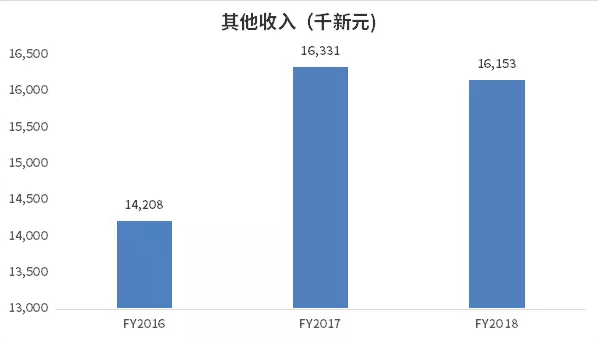

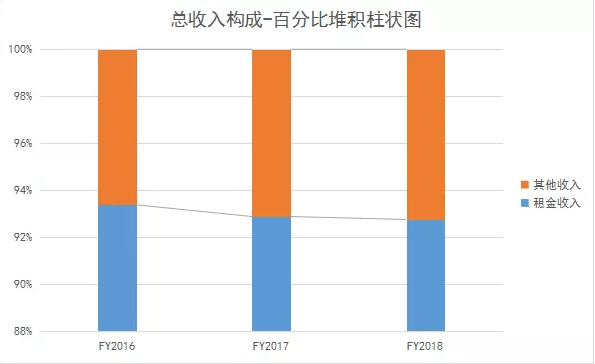

- 增加非租金收入

其他收入主要来自中庭空间的使用、广告牌等。2017、2018年,凯德商用中国信托(CRCT)通过开展营销和促销活动等,比2016年提高了非租金收入。

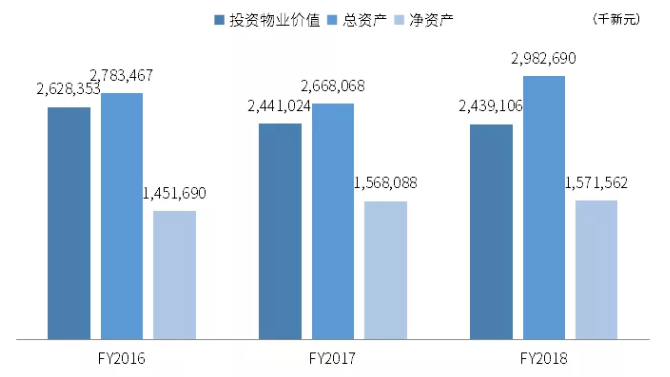

- 优化资产组合,提升资产估值

凯德商用中国信托(CRCT)通过与凯德集团的51:49合资,于2018年1月以17.0385亿人民币收购乐峰广场。商场在2018年到2020年之间的到期租约占总租金的一半以上。

凯德商用中国信托截至2018年12月31日的资产估值经由独立估值师评估为139.93亿人民币,同比增加17.8%。主要归因于乐峰广场的加入。

- 2019年CRCT资产再重组,内蒙古新增长点?

今年1月,凯德商用中国信托(CRCT)以8.083亿人民币(1.596亿新元)收购位于内蒙自治区古呼和浩特市玉泉区已建成的一座商场,并以4.6亿人民币(0.908亿新元)的商定价格转让持有凯德MALL.赛罕的公司的全部权益给新的业主。

与凯德MALL•赛罕相比,新购入的玉泉项目面积扩大一倍,土地使用期限延长八年。调整资产组合后,凯德商用中国信托(CRCT)又将交一份怎样的答卷?

文章评论 [] [ 查看完整内容 ] [ 注册新用户 ]